Lugesin äsja Rahandusministeeriumi blogist, et ambitsioonikas visioon on paigas – rahatark Eesti strateegia aastateks 2021 – 2030 [PDF]. Lugesin põhiosas selle läbi ning tegin mõned sõnaotsingud. Vähemalt 3 olulist õpieesmärki on selles strateegias puudu. Kirjuta mulle lehe lõpus kommentaarina kui leiad veel puuduseid ehk mida peaks kindlasti õpetama rahatarkuse teema raames.

1. Maksud

Iga inimese suurim kulu on maksud. Kohe kui Sinu raha hakkab raha teenima, olgu selleks kasvõi mõni sent arveldusarvel olevalt rahalt, on riigi rasvased näpud kohal ning osa tulust läheb Maksu- ja Tolliameti kaudu riigile… kuid see ei pea alati nii olema.

Aktiivne tulu vs passiivne tulu

Näiteks võiks igaüks teada, et aktiivselt teenitud tulult on palju kõrgem karistusmäär kui passiivselt tulult. Seega igaühe ülesanne on suurendada passiivse tulu osakaalu ning võimalusel aja jooksul aktiivsest tulust loobuda.

Aktiivse tulu karistus: 1000 euro kättesaamiseks tuleb tasuda 734,95 eurot makse. Vaata arvutuskäiku palgakalkulaatorist.

Passiivse tulu karistus: 1000 euro kättesaamiseks tuleb tasuda 250 eurot makse (tulumaks 20/80 määraga).

Maksustamise hetk

Palgatöötajast aktiivse tulu teenija peab maksma maksud kohe, ettevõtjast nii aktiivse kui passiivse tulu teenija maksab maksud enne raha tarbimisse võtmist.

Palgatöötaja maksab maksud kohe.

Ettevõtja vahetult enne tarbimisse võtmist s.t. saab maksustamist kasvõi 10 aastat edasi lükata ning kogu selle aja vältel seda raha maksueelselt edasi kasvatada.

Maksustamise järjekord

Palgatöötaja maksab maksud kõigepealt ning seejärel saab järelejäänut investeerida ja tarbida. Ettevõtja enne investeerib ja teeb ettevõtluseks vajalikke kulutusi ning maksab maksud ainult isiklikku tarbimisse võetud summalt.

Palgatöötaja maksab maksud kogu sissetulekult. Sealhulgas investeerimisele minevalt rahalt.

Ettevõtja maksab maksud ainult isiklikku tarbimisse võetud summalt. Kõik investeeringud on maksueelsest rahast.

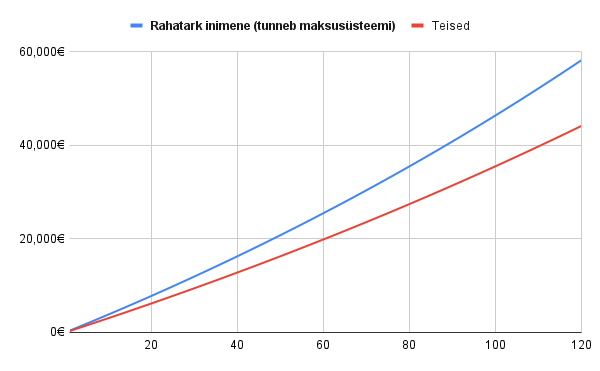

Tulemuseks on tohutu vahe rahatarga inimese, kes saab aru kuidas maksud enda kasuks tööle panna ning teiste vahel.

Rahatark investeerib enne makse ehk 375 eurot kuus ja teised 300 eurot kuus.

Mõlemad teenivad 5% tootlust aasta kohta.

Lõpptulemusena on rahatargal 58 231 eurot ja teistel 44 175 eurot.

* Joonis koostatud näitlikustamise eesmärgil, reaalses elus sellist olukorda ei eksisteeri (ka sellest saab rahatark inimene aru).

Siseringi maksukoolitus ettevõtjatele ja investoritele (videokoolitus)

99 % protsenti inimestest kaotavad raha (tuhandeid eurosid iga aasta) mida nad ei peaks kaotama. Ja seda lihtsalt selle pärast, et nad ei taha õppida kuidas seda raha mitte kaotada. Erine neist ja telli info koolituse kohta. Sisesta enda eesnimi ja e-posti aadress ning panen info kohe teele.

Panen e-kirja ca 5 minuti jooksul teele. Seniks esita küsimus selle postituse all kommentaarina.

2. Head laenud suurendavad sissetulekuid ja rikkust

Rahatargad oskavad eristada häid laene ja halbu laene. Lihtsustatult on igasugune laen hea kui see suurendab Sinu sissetulekuid ning halb kui vähendab Sinu sissetulekuid.

Rahatargad teavad ka seda, et kõige parem laen on selline, mis suurendab Sinu sissetulekut, samal ajal kui teised maksavad selle laenu tagasi.

Liiga lihtne näide, kuid töötab – laenad ise raha 5% intressiga (näiteks võtsin kunagi nii õppelaenu) ning laenad selle välja 10% intressiga. Vahepealne 5% jääb Sulle.

Keerulisemad näited, mida reaalelus kasutatakse igapäevaselt on seotud ettevõtluse ja kinnisvaraga.

3. Üürikorteri omamine

Madalaima riskiga hea laenu võtmiseks sobib hästi üürikorteri omamine. Lisaks madalale laenuintressile maksab keegi teine (üürnik) Sinu eest selle laenu tagasi. Olen nüüdseks mitme korteriga seda kogenud – üürnikud on ca 10 aastaga korteri täielikult kinni maksnud. PS! Olen hetkel kahte sellist korterit müümas.

Üürikorteri omamise eelised

1. Saab madalaima võimaliku intressiga laenu. Seetõttu ei pea endal (eriti) raha olema.

2. Keegi teine (üürnik) maksab selle laenu tagasi. Sina pead haldajana tagama üürniku olemasolu ning üürimaksed kokku koguma.

3. Inflatsioon ehk raha odavnemine aja jooksul. Väljendub kinnisvara hinnakasvus.

4. Tallinnas: pikaajaline rahvastiku kasv millele kinnisvara arendajad ei jõua järele. Väljendub kinnisvara hinnakasvus.

"Kuidas saavutada finantsvabadus kinnisvaraga Eestis" - tasuta videokoolitus

Lihtsalt jaga minuga enda e-posti aadressi ja alusta otsekohe. Kui Sa seda teed, siis ma räägin Sulle:

- Enda loo kuidas minust sai kinnisvarainvestor ning kuidas saavutasin finantsvabaduse 5 aastaga.

- Miks kinnisvarasse investeerimine on kõige parem viis finantsvabaduse saavutamiseks ja püsiva passiivne tulu loomiseks.

- Kuidas alustada isegi siis kui Sul on täisajaga töökoht ja puuduvad igasugused kogemused (või isegi siis kui Sul pole üldse raha!)

- Kuidas teenida 1000, 2000 või 10 000 eurot kuus kinnisvaraga.

- 7 sammu mida Sa pead tegema, et omada enda esimest kinnisvara.

- Kuskohast saada raha investeerimisega alustamiseks.

Panen esimese osa koolitusest ca 5 minuti jooksul teele. Seniks loe postitust edasi 🙂

Veel midagi puudu?

Palun kirjuta kommentaarina mis Sinu arust on veel sellest strateegiast puudu.